メルカリせどりで順調に売り上げを上げているときに、「この売上って確定申告が必要なの?」と疑問を感じたことはありませんか?

副業でメルカリせどりをしている方は、確定申告をして会社に副業がばれてしまうのではないかと不安になることもあるでしょう。

今回は、初心者の方でも理解できるよう、メルカリせどりで確定申告が必要なケースについて解説していきます。

この記事で解決できるあなたのお悩み

- メルカリせどりで確定申告が必要なのか知りたい

- メルカリせどりの副業がバレない申告方法を知りたい

- メルカリせどりの確定申告の方法を知りたい

私は5年間の物販経験があり、スクールやサロンにいくつも加入していました。

その経験から、メルカリせどりで確定申告が必要な場合や、申告方法について解説していきます!

この記事を読めば

- メルカリせどりで確定申告が必要な理由

- メルカリせどりで確定申告をする方法

- メルカリせどりで確定申告を簡単にするツールを紹介

あなたがこの記事を読み終える頃には、メルカリせどりで確定申告が必要なケースについて理解できるでしょう。

さらに、メルカリせどりでの確定申告の方法も詳しく学べます。

税金について不安があるあなたも、確定申告が必要な場合やその申告方法がわかれば、安心してメルカリせどりが始められますよ!

初心者でもすぐに活用できるメルカリせどりで役立つアプリやツール3選を紹介!

初心者でもすぐに活用できるメルカリせどりで役立つアプリやツール3選を紹介!

メルカリせどりで確定申告が必要なケース

メルカリでせどりを行う際には、一定の条件を満たすと確定申告が必要になります。

専業で営利目的で継続的に販売を行っている場合は、年間の所得が20万円を超えると確定申告が必要です。

また、副業としてせどりを行う場合でも、所得が一定額を超えると課税対象となります。

それぞれの理由について詳しく解説していきます。

理由①:副業の場合

副業で確定申告が必要なのは以下の場合です。

・年間所得が20万円を超える場合

・住民税の申告が必要

・継続的な営利活動とみなされた場合

まず、副業でメルカリせどりをしていて年間の所得が20万円を越えたら確定申告が必要です。

これは、税法上決められていることなので副業だから申告しなくていい、と安易に判断しないようにしましょう。

年間所得が20万円に満たない場合でも住民税の申告が必要になるケースがある

細かいことになりますが、給与所得がある方は、給与以外の所得を申告しなければなりません。

そのため、副業で20万円以下の年間所得であっても、申告をする必要があります。

さらに、この条件に当てはまるのは

「継続的な営利活動とみなされた」場合

です。

自宅の不用品をフリマサイトで販売することと、商品を営利目的で仕入れてメルカリで販売することは販売する意図が違います。

せどりは継続的に行われる営利活動です。その点に注意をしてメルカリせどりをしていきましょう。

理由②:専業の場合

メルカリせどりを専業でせどりを行う場合、営利目的で販売し、利益を得ていることになります。

このような活動は「事業」とみなされ、税務上では個人事業主の扱いになることを理解しておきましょう。

そのため、確定申告によって所得税や住民税を申告・納税しなければなりません。

専業せどりでの所得が基礎控除の48万円を超えると、確定申告が必要

所得がこの金額を超えた場合、税金の課税対象となるため、正確な申告が求められます。

さらに、一定の金額を越えた場合は消費税の納税義務も発生するので、普段から仕入れや販売の帳簿をきちんとつける習慣をつけておきましょう。

メルカリせどりで確定申告をする3つのSTEP

次に、メルカリでせどり確定申告をする方法を解説します。

確定申告をするには、まず年間の売上や経費を正確に記録し、利益を計算します。

さらに必要な書類を用意し、青色申告か白色申告を選択し、税務署へ申告書を提出し、納税手続きを行います。

確定申告のために準備するものはシンプルですが、初めて確定申告を自分でする方には難しく感じるかもしれませんね。

それでは、確定申告の仕方について詳しく解説していきます。

STEP1:必要な資料を準備

確定申告に必要な資料を解説します。

・確定申告書

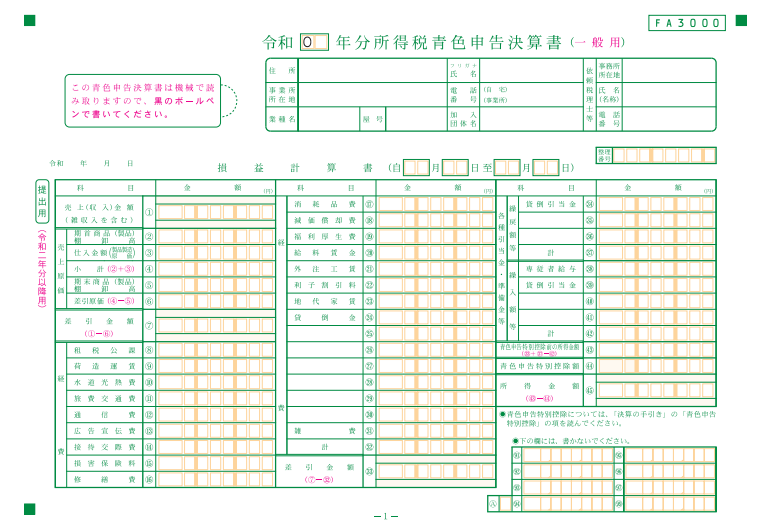

・収支内訳書または青色申告決算書

・売上の記録

・経費の記録

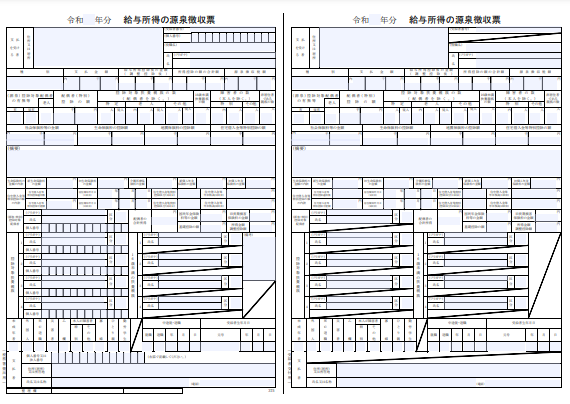

・源泉徴収票(給与所得がある場合)

・控除に関する書類

青色申告と白色申告で準備する資料の数が違いますが、上記の書類がそろっていれば安心して申告することができるでしょう。

1つずつ解説していきます。

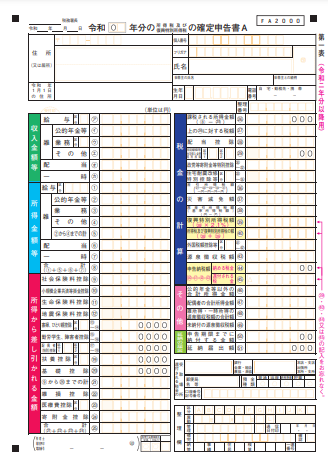

確定申告書

確定申告書には2種類あります。

・確定申告書A(給与所得者など):給与所得が主で、副業としてせどりをしている場合

・確定申告書B(個人事業主向け):副業や専業でせどりを行っている場合

下記のような確定申告書Aの書類を見たことはありませんか?

確定申告書はA、国税庁のHPでダウンロードして使用することができます。

確定申告書Bは、確定申告書Aよりも少し細かく記入する部分があります。

給与所得の有無で提出する書類が違うので間違えないように気を付けてください。

メインが給与所得なのかそうでないかで判断すると良いでしょう。

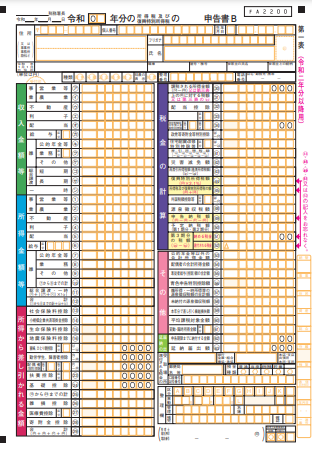

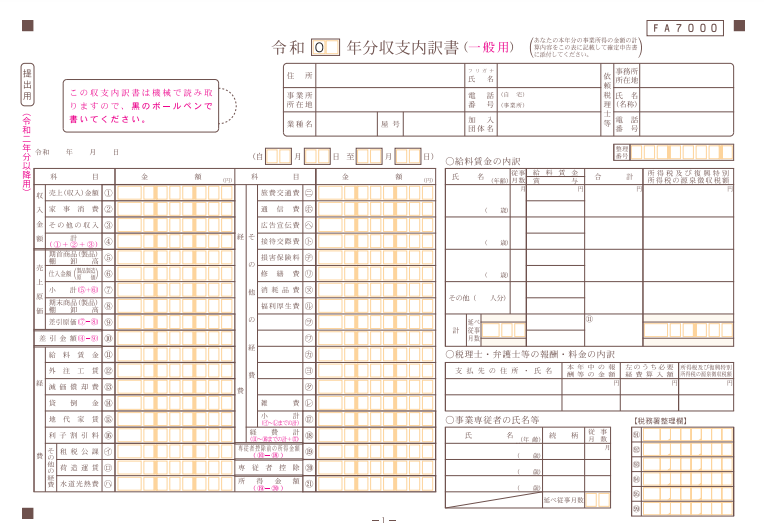

収支内訳書または青色申告決算書

次に用意する資料も、白色申告と青色申告で書類が分かれます。

・収支内訳書(白色申告):白色申告の場合に必要

・青色申告決算書:青色申告を選択した場合に必要

収支内訳書は、白色申告をする方が用意するもので、年間の売上や経費の詳細を記入します。

また、青色申告を選択した方は、売上や経費のほか、貸借対照表なども含めた青色申告決算書を用意しなければなりません。

青色申告を選択した場合は帳簿が複雑になるので、初めて確定申告する方は税務署や地域の商工会議所が開催する相談会に参加するのもおすすめです。

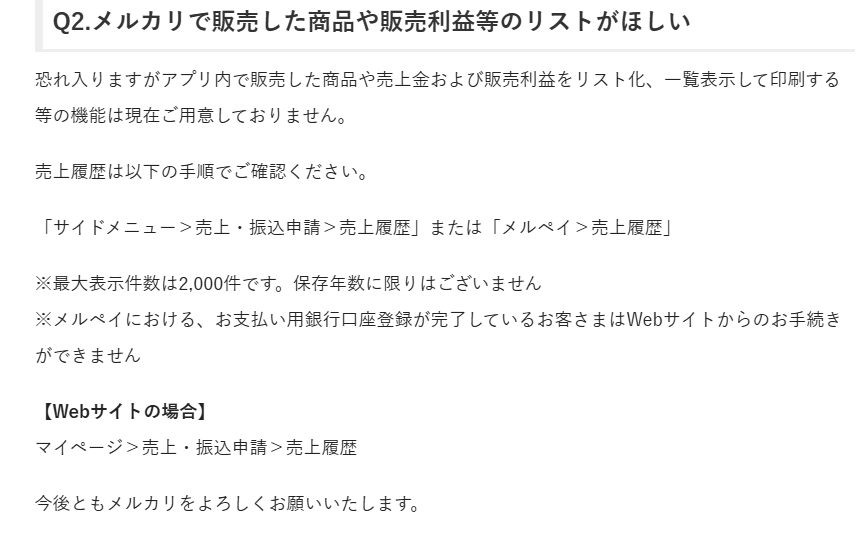

売上の記録

メルカリせどりで確定申告をする場合、売上の記録が必要です。

メルカリの取引履歴をダウンロードし、年間の売上を集計します。これに基づいて収入を正確に把握します。

メルカリで販売した履歴は確認できるのでチェックしてみてください。

売上履歴は2,000件を上限としているので、履歴が消えないようにこまめにチェックしておきましょう。

経費の記録

経費として計上できる例は、以下のような場合です。

・仕入れ費

・送料

・梱包材

・メルカリ手数料

・通信費

・交通費

経費にするものの領収書やレシートをしっかり保管し、経費として計上できるものを帳簿に作っておきましょう。

源泉徴収票

副業でせどりを行っていて、給与所得がある場合には会社から発行される源泉徴収票が必要です。

源泉徴収票は、年末調整後に会社より配布される

配布時期は会社によって異なるので、確定申告に間に合うように事前にいつ頃もらえるかの確認をしておくと良いでしょう。

控除に関する書類

副業で年末調整をする方は、先に申告している場合が多いですが、専業で申告する方は控除関係の書類もそろえておきましょう。

・医療費控除

・社会保険料控除

・生命保険料控除

上記の控除の場合は、該当する領収書や支払証明書が必要です。

毎年10~11月ごろに自宅に郵送される支払い証明書などはきちんと保管しておくようにしましょう。

STEP2:青色申告と白色申告の違い

初めて確定申告をする際に青色申告か白色申告か悩む方も多いでしょう。

青色申告と白色申告の違いは、

青色申告:最大のメリットは、特別控除(最大65万円)を受けられる

白色申告:控除なし

青色申告は、特別控除があり売上から最大65万円の節税を見込めることがメリットです。

ただし、そのために作成する帳簿は複雑で、取引ごとの記帳や、複式簿記の導入、決算書の作成の手間が増えます。

白色申告は、特別控除はありませんが帳簿の作成がシンプルなので初心者でもそこまで苦労することはありません。

その代わり、節税対策がないのがデメリットです。

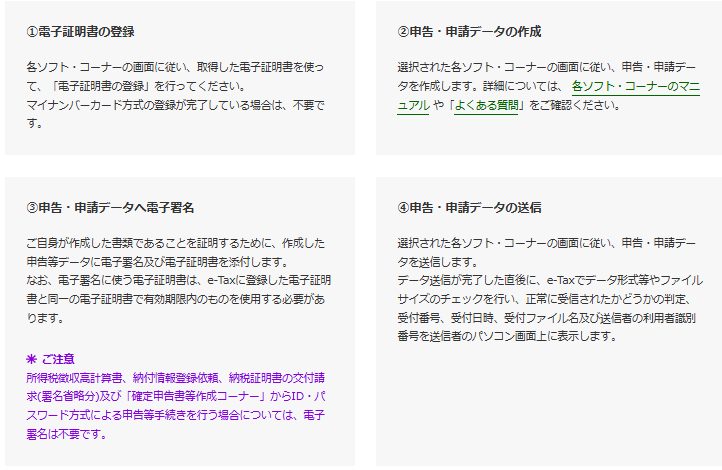

STEP3:e-Taxを使った申告方法

最後に、e-Taxを使った申告方法について解説していきます。

e-Taxを使えば自宅で確定申告を提出することができるのでぜひ登録しておきましょう!

- 利用者識別番号の取得

- 電子証明書の取得

- 手続を行うソフト・コーナーを選ぶ

- 申告・申請データを作成・送信する

- 送信結果を確認する

一度e-Taxを利用すれば翌年からは簡単に確定申告ができますが、どうしてもやり方が難しいと感じる方は税務署に行きましょう!

担当の係員が丁寧にe-Taxの使用方法を解説しながら一緒に確定申告の書類を作成してくれます。

確定申告が始まるととても混雑するので、早めに行くのがおすすめです!

メルカリせどりで確定申告を簡単にするツールを紹介

メルカリせどりで確定申告をするのがとても大変だと感じる方も多いでしょう。

毎年、確定申告に頭を悩ませている方もいるかもしれません。

そんな方におすすめの確定申告を簡単にするツールを紹介していきます。

自分に合ったツールを試してみてくださいね。

ツール①:freeeやマネーフォワード

仕入れや売上をエクセルやスプレッドシートで作成するのも1つの方法ですが、販売数が増えると手入力すると膨大な時間が必要になります。

会計アプリのfreeeやマネーフォワードを使えばかなりの時短になります。

初めてでも簡単に入力ができて、e-Taxとも連携ができるのでそのまま確定申告まで完了する便利なツールです。

有料プランに加入しなければなりませんが、帳簿を作る時間をリサーチや仕入れにかければ、使用料もすぐに取り返せます。

クレジットカードや銀行口座と連携すれば自動取り込みが可能なので、何もしなくても情報を吸い上げてくれるのが便利です。

無料期間もあるので、一度お試しで使ってみるのも良いですね。

ツール②:e-Tax

確定申告を手書きで行う方もいますが、一つ一つの帳簿を手書きしなくてもe-Taxに登録すればパソコンで全て完結出来ます。

さきほども紹介しましたが、e-Taxは登録しておいて損はありません。

ツール➂:税務サポートを利用する

自力で申告書の作成ができなかったり、経費の計上など細かいことがわからない方は、税務サポートの利用もおすすめです。

物販スクールの中には、税務サポートも提供しているスクールがあります。

物販ONEのスクール生は、税務別サポートオプションというサービスが受けられます。

スクールに所属する税理士が、オープンチャットで税務に関する相談に乗ってくれるのはありがたいですね。

さらに希望する方には、オンラインで個別相談が受けられるので、不安を抱える方にはおすすめな内容となっています。

気になる方は、物販ONEの公式サイトをチェックしてみてくださいね。

メルカリせどりの確定申告でよくある質問

最後に、メルカリせどりの確定申告でよくある質問をまとめました。

メルカリせどりを始めたばかりで確定申告に不安を感じる方は多いようです。

- メルカリでのせどりは必ず確定申告が必要ですか?

- せどりを営利目的で行い、年間の所得が20万円を超える場合には確定申告が必要です。

- 赤字でも確定申告は必要ですか?

- 所得が赤字の場合でも、青色申告をしている場合は確定申告をするメリットがあります。

赤字を3年間繰り越すことが可能で、将来の利益と相殺して節税できます。

- 確定申告はいつまでに行えばいいですか?

- 確定申告の期間は、毎年2月16日から3月15日までです

- 副業としてせどりをしている場合、会社にバレることはありますか?

- 確定申告をすると、住民税の支払額が変更されるため、会社に副業が知られる可能性があります。

ただ、住民税の申告方法を「普通徴収」に変更することで、自分で税金を納めることができるため、会社に知られずにすみます。

税金に関する細かいことは、税理士以外が答えることはできません。

不安を感じる方は税理士と契約を結ぶか、税務サポートで対応してくれる税理士に直接相談してくださいね。

まとめ:メルカリせどりを副業でしている場合、年間で20万円以上の利益が出れば確定申告が必要。

メルカリせどりを副業でしている場合、年間で20万円以上の利益が出れば確定申告が必要です。

今回は、メルカリせどりで確定申告が必要なケースを専業・副業それぞれに分けて解説しました。

自宅の不要品を処分するためにメルカリを利用する場合は、確定申告は不要ですが、事業として商品を仕入れ、販売した場合は確定申告が必要となります。

対象であるにもかかわらず確定申告をしないと、脱税とみなされて罰せられる可能性もあります。確定申告は面倒に感じるかもしれませんが、後々のトラブルを避けるためにも、早めに準備しておくことが賢明です。

これからメルカリせどりを始める方は、今回紹介したツールやアプリ、税務相談ができるスクールの加入も検討してみてください!

年間20万円を越えなければ確定申告は必要ないみたいだね!

うっかり申告し忘れた!ということがないように、早めに準備しておきましょう!